FX(外国為替証拠金取引)で利益が出た場合、確定申告が必要になる場合があります。

勤務先で年末調整を受けていて確定申告をしたことのない人は、やり方がわからなくて不安に感じるかもしれません。

しかし、確定申告によって税金が還付されるケースもあり、申告方法もそれほど難しくありません。

FXで所得のある人は確定申告が必要

FX取引で利益が出ると「先物取引に係る雑所得等」として申告分離課税の対象となり、確定申告が必要になります。

申告分離課税とは給与所得のような他の所得と合計せずに、その所得単独の税額を計算して確定申告により納税する課税方式です。

税率は、所得税と住民税(地方税)で20.315%です。

FXの所得の計算式

FXで得た利益は、次のような計算式で求められます。

為替損益とは

FXの為替損益とは、FXのポジションを決済して確定した損益です。

利益の出ているポジションを決済で確定させると為替差益、損失の出ているポジションを確定させると為替差損になります。

毎年1月1日から12月31日までの利益と損失を合算した金額が、1年分の為替損益です。

その年にエントリーしても未決済のポジションは含まれません。

スワップポイントとは

スワップポイントとは、2つの通貨の金利差調整分のことで、毎日決まった時間に自動的に計算されます。

低金利通貨を売って高金利通貨を買うと、その金利差からの利益を受け取れます。

逆に高金利の通貨を売って低金利の通貨を買った場合は、その金利差分を支払わなければなりません(マイナススワップ)。

一般的には日本円を売って米ドルを買う場合(ロングポジション)は、スワップポイントをもらえます。

反対に日本円を買って米ドルを売る場合(ショートポジション)は、マイナススワップが発生するわけです。

スワップポイントで課税対象になるものも、為替損益と同様にその年に決済された分のみです。

FXで認められている経費

FXの取引にかかった費用を必要経費として利益から差し引けます。

取引手数料のような費用以外にも、一般的に通信費やFXの勉強にかかった支出も計上できます。

ただし、FX取引との関連性の客観的な証明が必要です。

以下は、FXの経費として申告できるとされる経費です。

- 取引手数料

- FXの勉強のための書籍代、資料代

- FXのセミナー受講費・セミナー参加の交通費

- FXの情報商材の取得費用

- FX取引専用のパソコン代金、自動売買などのソフトウェア代金

その他、プライベートと兼用の通信費や電気代、家賃などはFXのために使用している割合を按分して計上できる可能性があります。

必要経費の詳細については、税務署や税理士に確認しましょう。

FXで所得があっても確定申告が不要な人

年間のFXの収支がマイナスの人は、確定申告の必要はありません。

また、FXで所得があっても確定申告が不要な人もいます。

以下のような人は確定申告をしなくてもよいことになっています。

- FXなど本業以外の所得が年間20万円以下の会社員・公務員

- 年金生活者(公的年金収入が年間400万円以下)で公的年金以外の所得が20万円以下の人

- 親や配偶者に扶養されていて、FXなどの年間所得が基礎控除(48万円)以下の人

FXで損失があっても確定申告をしたほうがよい理由

FXで確定申告をしなければならないのは利益が出ている人に限られ、損失が発生した場合は申告の義務はありません。

しかし、損失が出ていても、確定申告はしておいたほうがよい場合があります。

FXの損失について確定申告したほうがよい理由を解説します。

損益通算ができる

FXでは同じ「先物取引に係る雑所得」に分類される金融商品同士での損益通算が認められています。

損益通算とは、一定期間中の利益と損失を相殺することです。

FX以外で先物取引に分類される金融商品には、次のようなものがあります。

- 有価証券先物取引・有価証券指数等先物取引(日経225先物など)

- 有価証券オプション取引・有価証券指数等オプション取引(TOPIXオプションなど)

- カバードワラント

- 商品先物取引

たとえば、FXで年間50万円の損失を出した人に、TOPIXオプションで年間70万円の利益が出ていたとします。

これらを損益通算すると年間の先物取引に係る雑所得は20万円(70万円-50万円)となり、TOPIXオプションにかかる税金を抑えられるわけです。

また、複数のFX会社でトレードしていて、A社で年間100万円の利益、B社で年間40万円の損失が発生したとします。

損益通算をすると利益は60万円(100万円-40万円)となります。

繰越控除ができる

損益通算をしても損失が残る場合、翌年以降3年間の繰越控除ができます。

繰越控除とは、同じ種類の所得(FXであれば先物取引に係る雑所得)の中で、損益通算後に残った損失を翌年以降に持ち越して控除することです。

たとえば、損益通算後のFXの損失が20万円残った場合、その20万円の損失を翌年以降の先物取引に係る雑所得から差し引けます。

繰越控除を適用させるには、確定申告が必要です。繰越控除期間の3年の間に損益通算できない年があっても(FXの取引がないなど)、確定申告を継続して行います。

FXの確定申告の方法

FXの確定申告は難しくありません。必要な書類や手順を押さえておけばスムーズにできます。

以下では、FXの確定申告に必要な期限や書類、作成方法や提出方法などについて解説します。

確定申告の期限

確定申告の期限は、原則として翌年2月16日から3月15日までです。

ただし、3月15日が土日祝日の場合は、翌営業日が期限となります。

FXの確定申告に必要な書類

FXの確定申告に必要な書類は、以下のとおりです。

- 確定申告書(第一表・第二表・第三表)

- 先物取引に係る雑所得等の金額の計算明細書

- 所得税の確定申告書付表(先物取引に係る繰越損失用):損失の申告をする場合

- 年間取引報告書:FX会社が発行

- 源泉徴収票:給与所得者の場合

- 経費を証明する領収書など

上記のうち、源泉徴収票や年間取引報告書は申告書の作成には必要ですが、提出は不要です。

FXの確定申告は国税庁の「確定申告書作成コーナー」が便利

FXの確定申告は、国税庁のホームページにある「確定申告書作成コーナー」を利用すると便利です。

必要事項を入力すると税額が計算され自動的に申告書が作られるため、計算ミスもほぼ起こりません。

ここでは、確定申告書作成コーナーを利用した申告書の作成方法を解説します。

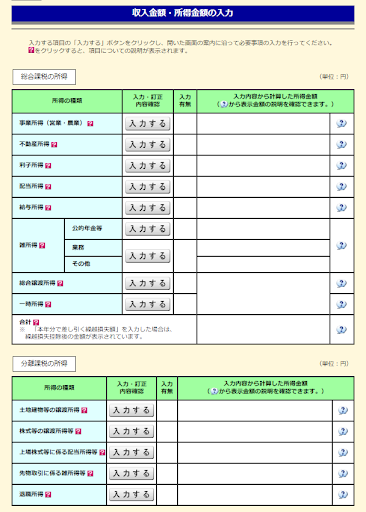

給与所得や事業所得の入力

FXのような給与以外に申告する所得がある人は、以下の画面に遷移します。上段で給与所得や事業所得を入力します。

画像出典:国税庁「確定申告書作成コーナー」より

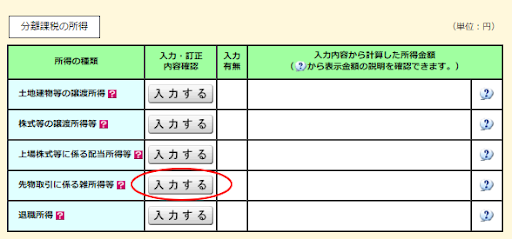

FXの所得の入力

画像出典:国税庁「確定申告書作成コーナー」より

FXの所得がある人は「分離課税の所得」欄の「先物取引に係る雑所得等」の「入力する」ボタンをクリックします。

すると、「先物取引に係る雑所得等の入力」ページに移動します。

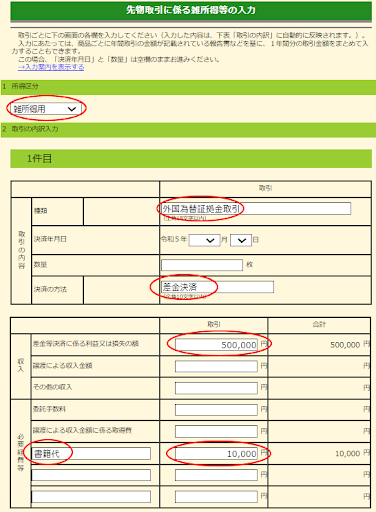

画像出典:国税庁「確定申告書作成コーナー」より

「取引の内容」欄の「種類」に「外国為替証拠金取引」、「決済の方法」に「差金決済」と入力します。

「収入」欄の「差金等決済に係る利益又は損失の額」と「必要経費等」欄に入力しましょう。

「差金等決済に係る利益又は損失の額」には、FX会社が発行する年間取引報告書に記載されている取引損益(売買損益とスワップ損益の合計)を入力します(複数社で取引している場合は合算します)。

損失の繰越控除をする人は、同じページの下段で入力できます。

住民税の徴収方法の選択

画像出典:国税庁「確定申告書作成コーナー」より

所得控除や税額控除の入力が完了したら、「住民税・事業税に関する事項の入力」ページに移りましょう。

「給与、公的年金等以外の所得に係る住民税の徴収方法の選択」欄で、「特別徴収(給与天引き)」または「自分で納付」のどちらかを選びます。

勤務先にFXの取引を知られたくない場合、「自分で納付」を選ぶとよいでしょう。

確定申告書の提出方法

確定申告書は、以下の方法で提出できます。

- 税務署に持参

- 郵送

- e-Tax

確定申告書作成コーナーで作成した申告書はe-Taxでの送信、印刷して提出のどちらも可能です。

所得税の納付方法

所得税は、以下のいずれかの方法によって納付します。

- 口座振替

- e-Taxによる口座振替

- インターネットバンキング等(e-Tax)

- クレジットカードによる納付

- スマホアプリ納付

- QRコードによりコンビニエンスストアで納付

- 金融機関または税務署の窓口での現金納付

FXで確定申告を忘れるとどうなる?

FXの所得を本来は確定申告すべき人が期限内に申告しない場合、無申告加算税や延滞税などを課されるおそれがあります。

FXの利益は税務署が把握している

個人がFXで得た利益を税務署は把握しているため、確定申告をしないと税務署から指摘を受ける可能性が高くなります。

国内のFX会社は、顧客の取引損益を記載した支払調書の税務署への提出を義務づけられているからです。

よって、FXで利益が出た人は、期限内に正しく申告をする必要があるのです。

FXの確定申告をしない場合のペナルティ

FXの確定申告をしない場合、以下のペナルティが発生する可能性があります。

- 無申告加算税

- 延滞税

無申告加算税

期限までに申告しなかった場合、無申告加算税が課されます。

無申告加算税は本来の納税額に上乗せされる税金で、納税額に対する税率は以下のとおりです。

- 50万円までの部分:15%

- 50万円超300万円までの部分:20%

- 300万円超の部分:30%

税務署の調査を受ける前に自発的に申告すると、税率が5%に軽減されます。

また、期限後でも一定の条件を満たす場合、無申告加算税は課されません。

延滞税

延滞税とは税金が期限までに納付されない場合に課される、利息に相当する税金です。

延滞税の税率は、以下のとおりです。

- 納期限の翌日から2カ月まで:年2.4%

- 納期限の翌日から2カ月以後:年8.7%(2024年12月31日まで)

悪質な場合は刑事罰が科されるケースも

無申告や申告漏れが悪質な所得隠しに該当する場合は、重加算税が課されたり、刑事罰が科されたりするおそれもあります。

FXの確定申告の注意点

最後に、FXの確定申告における注意点を解説します。

納税資金を取っておくこと

FXで利益が出た場合は、確定申告の時期まで所得税額に相当する資金を取っておくことが重要です。

確定申告は翌年に行うため、その年の利益を使ってしまったり、FXに再投資して資金を減らしてしまったりしても納税額は減りません。

利益が出た年は翌年の納税を意識し、納税分のお金を使い込まないように注意しましょう。

確定申告不要でも住民税申告が必要な場合も

給与所得者でFXの所得が20万円以下の人などは確定申告が不要ですが、所得があれば住民税の申告は必要です。

住民税には申告不要制度がないため、確定申告が不要な人でも、住民税で控除を受けるためには申告が必要です。

住民税の申告は、確定申告と同じ期間内に市区町村役場で行います。

最後に|FXの利益は正しく申告しよう

会社員でもFXで20万円を超える利益を得た場合、確定申告が必要です。

確定申告が面倒だからとしないでいたり、忘れてしまったりすると税務署から指摘され、ペナルティを受けるおそれがあります。

申告書の作成はそれほど難しくないので、確定申告は期限までに確実に済ませましょう。

また、利益が多く出た場合、支払う税額も大きくなります。早めに必要な税額を確認し、納税資金を準備しておきましょう。