住宅ローンを組んで何年か経つと、返済のリズムが整ってくるでしょう。収入に合わせて賢く住宅ローンを組んだ方は、手元資金があるので繰り上げ返済を視野に入れているかもしれません。

繰り上げ返済は総返済額を減らすことや今後の返済負担を軽くすることが可能です。

しかし、住宅ローンは長期戦ですので、長い目で繰り上げ返済の有効性を判断したいです。

繰り上げ返済について丁寧に解説するとともに、メリットとデメリットを見極めるためのポイントを紹介します。

住宅ローンの繰り上げ返済とは

繰り上げ返済とは、住宅ローンを当初の返済予定より繰り上げて返済することです。

元金の一部や全部を返済することで、将来払うべき利息を削減できます。

繰り上げ返済の概要

元本の支払い額は変わりません。

利息を削減するため、原則としてより「早く」「多く」繰り上げ返済をした方が利息削減効果は大きいです。

住宅ローンは借入額が何千万円単位になりますし、返済期間も長いです。

利息額も大きいので、何十万円、場合によっては百万円単位で利息を浮かせることが可能です。

繰り上げ返済にはおおきく、全額繰り上げする「全額(一括)繰り上げ返済」と一部分だけ繰り上げ返済する「一部繰り上げ返済」があります。

- 全額(一括)繰り上げ返済:全額繰り上げすること

- 一部繰り上げ返済:残額のうち、一部分だけ繰り上げ返済すること

全額繰り上げ返済なら、そこで返済が終わるため、その後に支払う予定だった利息の負担は一切なくなります。

しかし、全額繰り上げ返済は簡単ではなく、返済の終盤に退職金等を活用して行う方が多いです。

ここでは、返済途中に一定の手元資金ができたケースを想定して「一部繰り上げ返済」について取り上げます。

一部繰り上げ返済の種類

一部繰り上げ返済には次の2種類があります。それぞれ特徴が異なるので、実行の際は特徴を理解しておくことが求められます。

1.期間短縮型

期間短縮型は、返済期間を短くするための繰り上げ返済で、次のような特徴があります。

- 当初よりも返済期間が短くなる

- 毎月の返済額に変化はない

返済期間が短くなるため、後述の返済額軽減型よりも利息軽減効果が高いです。

2.返済額軽減型

返済額軽減型は、毎月の返済額を減らすことができる繰り上げ返済です。

- 毎月の返済額が減る

- 返済期間は変わらない

毎月の家計負担は小さくなりますが、返済期間短縮型より利息軽減効果は低いです。

繰り上げ返済のメリットとデメリット

2種類の繰り上げ返済の使い分けについては後述します。

まずは一般的なメリットとデメリットを見ていきましょう。

繰り上げ返済のメリット

利息を減らせるのが大きなメリットです。

さらに、2種類の繰り上げ返済があるため、目的に応じて使い分けができるのも利点です。それぞれの適したシーンは次のとおりです。

1.期間短縮型

毎月の負担を変えずに返済期間を減らすことで、大きな利息軽減効果を得ることが可能です。

そのため、シンプルに総返済額を減らしたい場合に向いています。

例えば、もともと余裕を持った借り入れをしていたので、家計に余裕があるといったシーンでメリットを生かせるでしょう。

2.返済額軽減型

利息軽減効果はそう大きくありませんが、毎月の返済負担を減らせます。

今はまだ返済に余裕があるが、今後の支出増に備えたい、といった場合に向いています。

例えば、これから教育費などの負担が増えるので、今のうちに住宅ローン支出を減らしておきたい、といったシーンでメリットを生かせるでしょう。

保証料が戻ってくる可能性がある

また、返済の負担とは別に保証料が戻ってくるケースもあります。

保証料とは、住宅ローン借入の際に金融機関が提携している保証会社に対して支払う費用です。

所定の費用を支払うことで、保証会社に住宅ローン契約者の返済能力を保証してもらうのです。

※保証会社は、住宅ローン契約者が住宅ローンを支払えなくなった場合に住宅ローン契約者に代わって住宅ローンを返済

最近では保証料不要で借り入れできるケースも多いですが、大手の金融機関では保証会社と提携して住宅ローンを提供しています。

そして借入時に保証料を一括で支払う「外枠方式」では、借入金額と返済期間から保証料が算出されることが多いです。

外枠方式で保証料を支払った場合に繰り上げ返済を行うと、繰り上げ返済した分の保証料が一部返還されるのです。

なお、保証会社が返済をしたからといって、住宅ローン契約者の返済が免除されるわけではありません。

保証会社が返済した後は、住宅ローン契約者は保証会社に対して返済の義務を負います。

繰り上げ返済のデメリット

繰り上げ返済では、次の点に注意が必要です。

繰り上げ返済しすぎてしまう

繰り上げ返済の額が多すぎると、手元資金が不足してしまうかもしれません。

支出や収入が変動した時のために、ある程度は自己資金を残しておくべきです。

期間短縮型は効果を実感しにくい

期間短縮型は毎月の返済額に変化がないため、心理的に効果を実感しにくいです。

「手元資金が減ったけれど負担はそのまま」となると、気持ちのうえで住宅ローンの返済が苦しくなる可能性があります。

利用している住宅ローン商品によっては利用条件がある

繰り上げ返済について「〇万円以上から」のように下限金額を設けられていたり、手数料がかかったりする住宅ローンがあります。

近年は、厳しい条件の住宅ローンは減っていますが、念のため確認が必要です。

繰り上げ返済で損をすることがあるって本当?

繰り上げ返済をすると住宅ローン控除の額が減るので損をする、と考える方もいるようです。

住宅ローン控除とは

「年末の住宅ローン残高×一定の控除率(概ね0.7%)」で算出した金額が、所得税(一部住民税。以下同様)から控除される制度です。

確かに、繰り上げ返済をすることで住宅ローン控除算定における「年末の住宅ローン残高」が減れば、住宅ローン控除の額が減る可能性があります。

ただし、住宅ローン控除は次のような特徴を持ちます。

- 算出時に算入する住宅ローン借入額にも上限がある(3,000万円~4,500万円※)

- 控除額は住宅ローン契約者の支払った所得税額が上限

※主に新築住宅の場合

上記の要素も含まれるため、一概に「減る」と言うことはできません。

つまり「繰り上げ返済=住宅ローン控除が減る」のような単純な話ではないのです。

例えば、「年末に繰り上げ返済を行うなら年明けにする」といったことは考慮してもよいでしょうが「住宅ローン控除中=繰り上げ返済は損」といった極端な判断は避けましょう。

返済プランのひとつとして、フラットな視点で繰り上げ返済を検討することをおすすめします。

ただ、他の要素を考えずに単純に金利だけでいえば、住宅ローン控除の控除率が住宅ローン金利よりも高ければ住宅ローン控除の適用を受けた方が有利です。

そのようなケースの方は、住宅ローン控除額を見積もりと繰り上げ返済のシミュレーションを行って、両者の金額を比較してみるといいでしょう。

繰り上げ返済のシミュレーションを無料で行えるサイトは複数提供されています。

繰り上げ返済をすべきか迷ったときのポイント

繰り上げ返済ではメリットである利息軽減効果が、手元資金が減るというデメリットを上回るかよく検討することが重要です。

繰り上げ返済するべきか迷っている方向けに、見極めポイントとシミュレーション例を紹介します。

繰り上げ返済を見極めるためのポイント

1.今後の大きな支出を考慮する

例えば、お子さんのいる世帯では、ある程度の教育資金は手元にあったほうがいいですし、車の買い替えや海外旅行といった大きな支出があるかも考慮します。

今後10年程度の大きな支出を洗い出して、必要な手元資金を見積もります。

必要な額以上の手元資金がある場合、超過分を繰り上げ返済に回すことで、家計リスクを抑えて利息軽減効果を得られます。

2.今後生活の変化を考慮する

転職活動中や育児休業をとるなどの事情があれば、収入が一時的に減る可能性があるでしょう。

収入減の可能性がある場合、返済額軽減型で毎月の返済に余裕を持たせたいと考えがちです。

しかし、それによって手元資金が不足しては本末転倒です。そのため、手元資金が足りるかどうかの見積もりとともに、家計の収支も確認します。

収入が減ったとしても、同程度支出も減るのであれば、家計は悪化しないからです。

本当に返済リスクが増すのか確認したうえで、繰り上げ返済の必要性を判断しましょう。

3.全体的な返済プランを考慮する

例えば、完済年齢が高いので返済を早く終わらせたいといった場合は、手元資金が足りるのであれば期間短縮型を選択しがちかもしれません。

しかし、住宅ローン完済後も生活は続きます。そのため、住宅ローン以外の生活費も考慮しておきましょう。

特に、保証の充実した団信に加入しているなら、返済の途中で住宅ローンが完済される可能性もあります。

敢えて繰り上げ返済はほどほどにして手元資金を残しておくもの一つの手です。

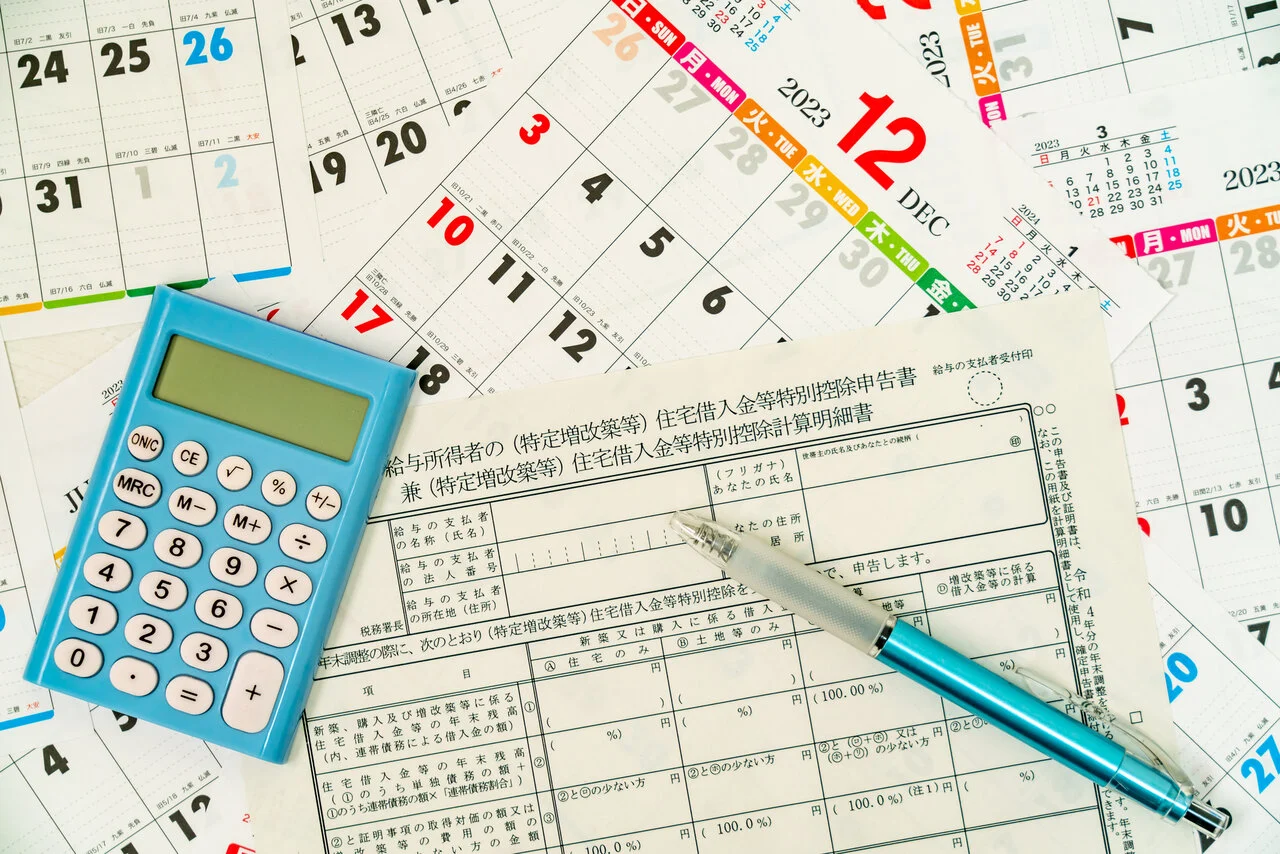

繰り上げ返済のシミュレーション例

メリットデメリットを見極めるためには、繰り上げ返済によってどの程度返済額が減るのか把握することが必要です。

住宅金融支援機構の「住宅ローンシミュレーション」では無料で繰り上げ返済のシミュレーションが可能です。

同シミュレーションによる具体例を紹介します。

どちらも、当初借入額は5,000万円ですが、繰り上げ返済時は約4,500万円に産高が減っているとします。

これは、35年ローン返済が始まってから、4年5か月後の想定です。

また、ボーナス返済等その他の要素は考慮しないものとします。

前提条件

住宅ローン残高:約4,500万円

(当初借入額:5,000万円)

適用金利:1.5%(全期間固定)

当初返済期間:35年

残返済期間:30年7か月

例1:「返済額軽減型」で300万円と500万円を繰り上げ返済した場合

| 繰上返済額 | 300万円 | 500万円 |

|---|---|---|

| 返済前の毎月返済額 | 15.4万円 | |

| 返済後の毎月返済額 | 14.3万円 | 13.7万円 |

| 毎月返済額の変化 | 1.1万円 | 1.7万円 |

| 軽減額(総返済額) | 74.4万円 | 124.1万円 |

例2:「返済期間短縮型」で300万円と500万円を繰り上げ返済した場合

| 繰上返済額 | 300万円 | 500万円 |

|---|---|---|

| 残りの返済期間 | 28年 | 26年4カ月 |

| 軽減額(総返済額) | 174.6万円 | 280.8万円 |

※住宅金融支援機構「住宅ローンシミュレーション」を基に筆者作成

※試算結果は概算のため、実際に返済額とずれが生じる可能性があります

※手数料等の条件は考慮していません

期間短縮型は、利息が大きく軽減されることがわかります。

しかし、毎月の返済が苦しいのでは賢い返済方法とはいえないでしょう。

家計だけでなく「お金をどう使っていきたいのか」も考えたうえで繰り上げ返済の方向性を決めていくことをおすすめします。

自分にとって効果のある繰り上げ返済をしよう

繰り上げ返済にはメリットがありますが、メリットの大きさはご自身のライフイベントや返済計画によって変わってきます。

ご自身にとってより効果が大きいタイミングで、かつ満足いく返済ができるようにしたいものです。

長期的な返済プランを家族で話し合い、適切な繰り上げ返済をできるようにしましょう。