ライフスタイルが多様化するなか、住宅購入時期や働き方はさまざまです。

そのため、住宅ローンを組むときの平均年齢が何歳くらいで、何歳まで住宅ローンが組めるのか、気になる方も多いでしょう。

また、中には、「自分の年齢では住宅ローンを組めないのではないか・・・」と不安に感じている方もいらっしゃるかと思います。

そこで今回は、「住宅ローンにおける年齢の基礎知識や考え方」「返済プランを立てるポイント」を、幅広く紹介します。

住宅ローンは何歳まで組めるのか

まずは、「住宅ローンは何歳まで組めるのか」という点について。

各々の金融機関は、住宅ローンが組める年齢を設定しています。

ここでは一般的な目安となる年齢と、住宅ローンにおける年齢の重要性をご紹介します。

住宅ローンの年齢制限

多くの金融機関では、次のような制限を設けていることが一般的です。

・申し込み可能年齢:20歳以上70歳未満

・完済年齢:80歳未満

一見幅があるようにも思えますが、住宅ローンの返済期間が長期であることを考慮すると、意外と条件は厳しいかもしれません。

仮に、上限80歳完済として35年の住宅ローンを組むならば、45歳がタイムリミットになります。

住宅ローンの審査項目

国土交通省の「令和5年度民間住宅ローンの実態に関する調査」から、金融機関が「融資を行う際の審査項目としている」とした項目を、割合の高い順に紹介します。

【融資を行う際に考慮する項目(上位6項目)】

1.完済時年齢(98.5%)

2.健康状態(96.6%)

3.借入時年齢(96.0%)

4.年収(94.0%)

5.勤続年数(93.6%)

6.返済負担率(92.0%)

いずれも非常に高い割合ではあるものの、「完済時年齢」「借入時年齢」といった「年齢」は特に重要な審査項目であることがわかります。

もちろん、10年で完済することができるのであれば、70歳でも借りることが可能だと思います。

しかし、審査の通りやすさを考えるならば、ご自身の年齢が「年齢制限-ローンの返済期間」を満たす必要があります。

住宅ローンを組む年齢と返済期間

住宅ローンを組む平均年齢は42.8歳

統計から、住宅ローンに関わる年齢の平均値を確認しましょう。「2022年度フラット35利用者調査」では、フラット35利用年齢の平均は「42.8歳」です。また、最多は「30代」です。

出典:住宅金融支援機構「2022年度フラット35利用者調査」

ただし、42.8歳というのはあくまで平均値であること、また、「40歳代」と言っても、35年ローンの場合、40歳代前半と40歳代後半では、状況が異なるということに注意してください。

併せて、高齢の方の場合、返済能力が高い場合も考慮しましょう。

「35年以上」でローンを組んで、早めの返済をする傾向がある

また、国土交通省「令和4年度 住宅市場動向調査」によると、分譲住宅の借入金の返済期間は、「35年以上」に設定する人が最も多いです。

【35年以上の割合(住宅別)】

・分譲戸建住宅取得世帯:「71.5%」ただし、平均返済期間は32.7年

・分譲集合住宅取得世帯:「63.1%」ただし、平均返済期間は29.7 年

「35年以上」のローンを組み、実際には数年早めて完済しているケースが多いようです。

当初計画の返済期間を、念のため長めにしておくケースが多いと推測できます。

完済までのプランを立てるポイント

ここからは、住宅ローンの借り入れから完済までのプランを立てるために、考慮すべき重要な5つのポイントを紹介します。

1.ローンの返済期間の考え方

先述の通り、返済期間を考える大きな軸となるのが「完済時の年齢」です。

単純に、完済年齢から返済期間を出すなら、「完済年齢―住宅ローンを組む時の年齢=返済期間」で考えます。

とはいえ、金融機関の規定では完済年齢を「80歳未満」としている所が多く、定年後の返済期間があまりに長いと、返済が苦しくなるかもしれません。

定年後に返済が続いてしまうと、老後資金である年金や自己資金が圧迫されるからです。

一般的な企業であれば、60歳や65歳が定年です。

「いつまで働きたいか(働けるか)」「想定退職金」などを踏まえ、70〜75歳までに完済するプランを検討しましょう。

2.住宅ローン以外の資金も考慮する

毎月の返済額だけをみて「払えそう」と思っても、長い人生の間で家計の状況は変わります。家計を左右する要素は複数あります。

物価変動

2020年代に入ってから、世界的な情勢不安や円安の関係で物価高が進んでいます。

生活水準は変えていないのに、家計が苦しくなったと感じている方も多いでしょう。

教育費

教育費は、進学先(公立/私立)によって費用が大きく変わります。

また、多くは子どもが大学生になるときが、学費のピークです。

近年は幼児教育・保育の無償化が進んでいるため、子どもが小さいうちは教育費の負担を感じにくいかもしれません。しかし、中学・高校・大学と、だんだん負担が大きくなる傾向があります。

「国公私立大学の授業料等の推移」によれば、2023度の私立大学(学部)における初年度の学費は約147万円。

2年目以降も授業料や施設利用料として年間100万円以上かかっています。

これらを合わせると、4年間の学費だけで約450万円かかる計算です。教育費のピーク時は、年間の家計収支が赤字になる家庭が多いです。

そのため、事前にマイナス分を貯めていかなければなりません。

老後資金

退職金で住宅ローンの残金の一括返済を検討する場合、老後資金に使える額が減ってしまいます。

公的年金だけで暮らしていける方は少数派なので、自己資金で備えることが重要です。

退職金を返済に当てるとしても、一定額は温存できることを目指します。

3.住宅維持費も忘れない

住宅購入後は、次のような住宅の維持費もかかります。

マンション

マンション全体の住環境を維持する費用として、管理費と修繕積立金が毎月かかります。

規模や立地、もしくは地域などにより異なりますが、合わせて月額2-3万円程度が相場です。

分譲マンションの購入を予定している場合、管理費・修繕積立金も確認しておきましょう。

また、修繕積立金は建物の状態によって将来値上がりする可能性もあります。

さらに、車をお持ちの方は駐車場代も確認します。マンション内の駐車場の倍率が高いときは、周辺の駐車場の相場も調べておきましょう。

一戸建て

新築で購入すれば、最初の10年程度は、さほど大きな維持費が掛からない場合が多いです。

しかし、年数が経てばシロアリ対策、外壁塗装や屋根塗装などのメンテナンスが必要になります。

マンションの修繕積立金のように、誰かが積み立ててくれるわけではないので、ご自身で資金を準備しておかなければなりません。

固定資産税

マンション/一戸建てにかかわらず、所有する不動産にかかる固定資産税は継続して発生します。

これらの諸経費は、住宅ローン返済が終わっても継続するので注意が必要です。

4.操上返済の種類を知る

住宅ローンの毎月返済額がギリギリだと、想定外の出費があったときに対応できません。

そのため、毎月返済額は低めに抑えておき、資金が貯まったら「(一部)繰上返済」する方法があります。

繰上返済とは、元金の一部(もしくは全部)を、当初のスケジュールよりも前倒しで返済することです。

繰上返済をすれば、元本が減った分に対する利息の支払いが減ります。ただし、「一部繰上返済」には2種類あるため、違いを知っておくことが重要です。

返済額軽減型

返済額軽減型は、返済期間は変えずに、その分、毎月の支払額を少なくできます。

後述の返済期間短縮型よりも利息軽減効果は小さいですが、負担が減ったのを実感しやすいです。

例えば、変動金利の適用金利が上昇しそうなときに、繰上返済で毎月返済額の増加を防止する、といった際に有効です。

返済期間短縮型

一方、返済期間短縮型は、返済期間そのものを短くすることができます。返済額軽減型よりも利息軽減効果は大きいですが、毎月の返済額は軽くはなりません。

例えば、完済年齢が80歳なので、少しでも返済期間を短くしたい、といった場合に有効です。

いずれにせよ、必ずしも、住宅ローンを前倒しで返済する分は、当初のスケジュールどおりに返済する必要はありません。それぞれの一部繰り上げ返済の特徴を理解し、負担感や完済までの期間を調整していきましょう。

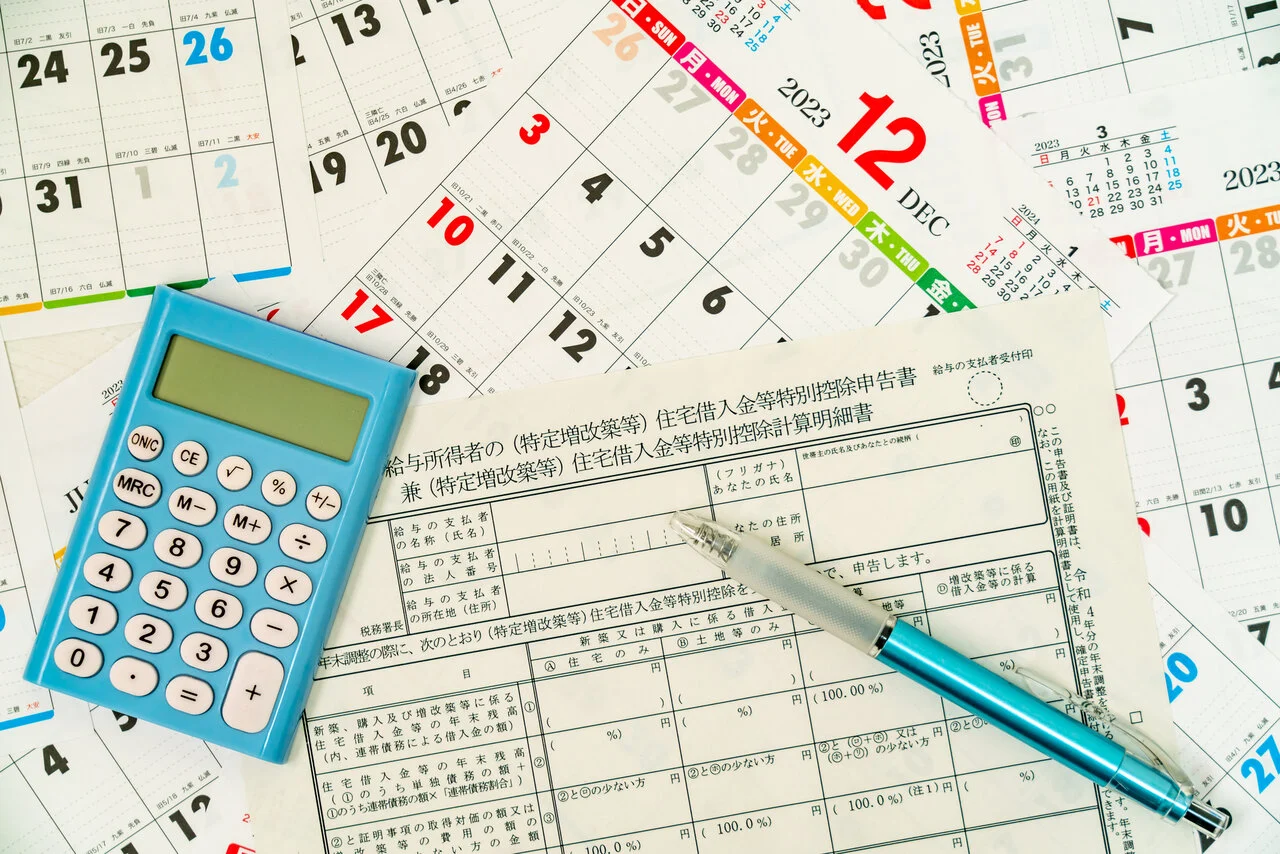

5.住宅ローンのシミュレーションを行う

返済期間ごとに返済額のシミュレーションを行い、返済リスクとリスクを下げるために必要な対策を考えられるようにしましょう。下記表は前提条件の下、返済期間だけをそれぞれ「25年」「30年」「35年」としたときの返済額の違いを表にまとめました。

前提条件

- 借入額:3,000万円

- 金利:全期間固定2%

| 返済期間 | 毎月返済額 | 年間返済額 | 総返済額 |

|---|---|---|---|

| 25年 | 127,156円 | 1,525,872円 | 38,146,723円 |

| 30年 | 110,885円 | 1,330,620円 | 39,918,769円 |

| 35年 | 99,378 円 | 1,192,536円 | 41,738,968円 |

※住宅金融支援機構のシミュレーションを使用

返済期間が短くなると、毎月の返済額が増えます。一方で、総返済額が小さくなるメリットもあります。

完済年齢が高めの方は、無理がない範囲で返済期間をどこまで短くできるか検討してみるといいでしょう。

※シミュレーションサイトは複数あります。ご自身の借入額でいくつかシミュレーションしてみると良いでしょう。

45歳以降に住宅ローンを組むときの選択肢

仮に、45歳で70歳の完済を目指すとなると、住宅ローンを25年で返済しなければなりません。

返済期間が短いため、返済の負担そのものが重いことが考えられます。

そういった場合、次のようなことを考慮したり、選択するといいでしょう。

返済期間が短く、負担が大きいケース

ペアローン

夫婦共働きであれば、「ペアローン」を検討しましょう。

夫婦それぞれがローンを組み、互いの連帯保証人になるのがペアローンです。それぞれが団信に加入できるため、万が一のことがあった場合は、ご自身の住宅ローン分は完済できます。

そのため、借入額は同じでも、返済不能となるリスクを軽減できます。

合わせて、それぞれ違った金利タイプや返済期間も選べるため、どちらかの返済期間だけ短く(長く)することも可能です。より柔軟な返済プランを立てられます。

親子ローン

住宅ローンを親子で組むのが「親子ローン」です。

親子ローンとは一般的に、当初親がローンを返済し、退職後は子どもが返済を引き継ぎます。

これならば、返済時の年齢や返済期間を過度に気にする必要はなくなります。

利用できるのは子どもが働いており、同居しているような世帯に限られます。また、当然、子どもの経済的な状況や、居住地に関しても制限が生まれることは確かです。

そのため、よく話し合った上で、条件が合いそうなら調べてみることをおすすめします。

団信に加入できないケース

個人差はあるものの、高齢になるほど健康面のリスクは高くなります。

そのため、一定以上の年齢で住宅ローンを組もうとすると、通常の団信に加入できないことも考えられます。

そういった場合、次のような選択肢が考えられます。

ワイド団信

「ワイド団信」は、通常の団信よりも加入条件が緩い団信です。

一方、死亡・高度障害といったシンプルな保証範囲で、団信保険料も、借入額に対して0.3%程度とやや割高です。

フラット35

団信に加入できないときは、団信加入が必須ではない「フラット35」に加入する方法もあります。

ただし、本人に万が一のことがあっても住宅ローンの返済が残ってしまうので、生命保険等で住宅ローン残高が支払えるようにしておきましょう。

※返済方法は複数あるので、住宅ローン選ぶときに返済方法のプランを考えておくことをおすすめします。

年齢で不安になったら、まずは返済プランから考えよう

住宅ローンの申し込み可能年齢は金融機関ごとに異なりますが、おおむね「20歳以上70歳未満」と幅があります。

また多くの金融機関では、完済年齢が「80歳未満」となっています。

住宅ローンを組むときは、審査や借入額などが気になりがちです。

併せて、いつ完済するか、という出口戦略も重要です。目先の商品だけではなく、申し込みから完済までのトータルプランで、住宅ローンを考えましょう。

完済までの道筋を持って申し込みすることで、返済の確実性も高めることができ、結果として満足度の高い住まいになることでしょう。